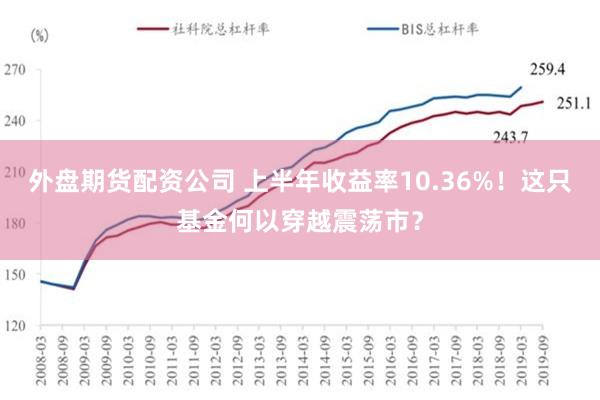

外盘期货配资公司 上半年收益率10.36%!这只基金何以穿越震荡市?

中国前30强的出海游戏厂商中,有28家与华为保持紧密合作,华为游戏中心已成为海外TOP3的游戏分发渠道。

(原标题:上半年收益率10.36%!这只基金何以穿越震荡市?)

导语:根据2024年基金二季报,在震荡的市场环境下,工银聚丰A通过既能守、又能攻的资产配置优势,过去六个月为投资者带来了10.36%的投资回报,不仅大幅跑赢业绩比较基准收益率3%的涨幅,而且在近两年银河证券普通偏债型基金业绩排名中位居冠军(1/256)。

文/每日财报 杨悦

今年上半年资本市场跌宕起伏,A股经历调整与反弹,5月中旬后再次进入调整期。在这样的市场中,市场轮动加速、板块交替切换,红利蓝筹崛起。

历经多年震荡市的投资者们并不敢轻易加仓,但是心里也明白很多质优公司估值越来越便宜。此时,“进可攻退可守”的偏债混合型基金或许是震荡市的好选择。

一方面,偏债混合基金持仓股票比例有限,而持有债券比例较高,能够有效控制波动,持有体验好,适合作为底仓;另一方面,当前A股或正在重建投资生态,市场反弹以及结构性投资机会随时会启动,相较纯债基金,偏债混合基金能够配置一定仓位的股票,力争让投资者抓住权益市场结构性机会。

以工银聚丰混合基金A(011532)和工银聚丰混合C(011533)为例,二季报数据显示,上半年收益率分别达10.36%和10.15%。,管理规模也是水涨船高,成为市场的宠儿,二季报显示,截止2024年6月30日,工银聚丰混合基金A和C类基金份额总额半年间分别增加了59.69%和102.66%。

(注:2024年二季报)

股攻债守,工银聚丰多维亮眼

工银聚丰成立于2021年5月份,根据合同,该基金的股票投资比例最高为40%,投资同业存单比例不超过20%,投资于可转换债券、可交换债券的比例不超过20%。

该基金的资产配置策略为,在市场上涨阶段,增加权益类资产配置比例,而在市场下行周期,则增加非权益类资产配置比例,最终力求实现基金资产组合收益的最大化,从而有效提高不同市场状况下基金资产的整体收益水平。

简而言之,无论市场如何,工银聚丰力争进退皆有空间,追求根据实际情况,进行最优资产配置,力争为投资者赚取收益。

从实际操盘来看,的确也如此。根据工银聚丰定期报告内容显示,《每日财报》注意到,工银聚丰的资产配置中,股、债、现金的投资比例从2022年四季度末的18.65%、30.38%及50.94%,变成去年一季度末的24.26%,57.96%及3.53%,大幅提升了股票、债券的投资比例,抓住了2023年的“春季躁动”行情。

随后的2023年三季度,工银聚丰又提高了债券的配置比例,截至去年三季度末,该基金债券配置比例高达65.84%,到四季度末,比例仍高达63.39%,在去年权益市场整体表现不佳下,较高的债券配置比例为整体投资组合构建了较厚的安全垫,降低了投资组合的波动性和回撤。

与此同时,工银聚丰在股票上也积极配置,没有错过去年股市的结构性行情。截至2023年四季度末,工银聚丰前十大重仓股分别为长江电力、国投电力、中国海油、菜百股份、国电电力、中国神华、大秦铁路、中金黄金、中国电信以及中国核电,一定程度上抓住了高股息策略及全球黄金普涨的市场机遇。

今年上半年,工银聚丰股票和债券投资比例随着市场的变化略作了调整,二季度调低了股票配置,增加了现金,到二季度末,其股票的投资比例由一季度末的35.03%调整到30.36%,债券的投资保持60.92%不变;现金比例提升至4.52%。其十大重仓股分别为长江电力、中国海油、中国神华、国投电力、山东黄金、京沪高铁、中国石油、国电电力、老凤翔以及菜百股份,维持公用事业和贵金属重点配置,事实也证明了工银聚丰基金经理的判断力。

二季报同步披露了基金经理的操作思路。他们分析,二季度市场主要交易资金脱媒和融资需求不足两条主线,一方面央行叫停“手工补息”带来的存款资金回流至非银机构,而同期地方债等债券供给节奏偏慢,机构普遍处于欠配状态;另一方面,地产销售仍处于下行通道,基建投资放缓,叠加防空转使得贷款表现弱势,社融5月规模出现了负增长,M1在6月进一步下探至-4.2%,经济活性不足。经济基本面处于底部修复过程中,2季度债券整体表现偏强,期间中债隐含评级AAA指数录得1.41%的收益。其组合在此期间采取了哑铃型配置策略,维持组合久期稳定,并根据利差和估值等变动在债券类属间进行了小幅的结构调整。

正是基金经理前瞻性判断,在如此震荡的市场环境下,以工银聚丰A类为例,通过既能守、又能攻的资产配置优势,过去六个月为投资者带来了10.36%的投资回报,而其业绩比较基准收益率3%,可以说再次跑赢业绩基准。

(来源:2024年基金二季报)

如果将时间拉长,工银聚丰的成绩也排在市场前列。银河证券中国基金业绩评价报告数据显示,截至2024年6月30日,根据三级分类全市场共有271只偏债型基金(股票上限高于30%,A类),工银聚丰A近两年、一年分别居银河普通偏债型基金(股票上限高于30%,A类)业绩排名1/256、5/271。

公开资料显示,工银聚丰目前由刘婷和盛震山共同管理,两人均拥有13年之久的证券从业年限,对宏观经济、资本市场均有深刻理解。

其中,刘婷于2010年加入工银瑞信,是工银瑞信自主培养的中生代基金经理优秀代表,秉承“稳中求胜”的投资理念,擅长通过宏观分析研究进行自上而下配置,并把握市场趋势,灵活进行久期调整。盛震山则擅长以价值判断为核心,坚持差异化的视角选股和投资,面向中长期进行布局,目前在管的工银新蓝筹、工银精选回报等也有上佳表现。

事实上,作为业内领先的“平台型”基金公司,工银瑞信还有多只股债双擎的绩优产品。再以工银聚和一年定开混合基金为例。这是一只股票资产占比0%-30%,属典型的“固收+”策略基金。基金经理张洋也是工银瑞信固定收益投资的资深干将,注重基本面研究和量化策略相结合,追求通过大类资产配置和板块轮动实现全天候的收益增强,在控制回撤的基础上追求超越业绩比较基准的投资收益。

工银聚和一年定开混合基金自2020年5月成立以来,在震荡市中表现出一定的韧性,据银河证券中国基金业绩评价报告数据显示,截至2024年6月30日,A类成立以来近两年、近三年排名均居同类前1/10,且获银河证券、海通证券三年期五星评级。

工银聚和一年定开混合A走势图

截至2024.06.30

来源:基金二季报

定开式基金封闭期内杠杆上限为200%,相较于普通基金更高,而通过债券类资产打底,权益部分增加弹性,一定程度上进可攻退可守,同时封闭期内,不受申赎影响,便于基金经理投资策略稳健执行,或更加有助于投资者应对短期震荡市冲击。

固收产品唱主角 偏债混合型基金成攻守“神器”

过去2年,在近两年持续震荡的市场环境下,基民们投资行为趋于保守。

进入2024年,公募基金规模连创新高。基金业协会数据显示,截止2024年5月底,公募基金规模突破历史新高达到31万亿元,今年增加了3.64万亿元,固收类产品爆发是主要推动力,其中,单就债券型基金规模增加了1.15万亿元。而在各类债券基金中,偏债混合型基金不仅底仓稳,还能有一定的股市进攻机会。当前,在经历年初市场底部区域的震荡,五月的冲高回落后,市场或再度陷入了调整期,期间充斥着各种各样的情绪与声音。但回顾过往资本市场,每一轮新周期的起点都是从各种纠结中开始。对于下半年的市场走势,我们不妨乐观些。

当前,A股随着投资生态的再度重塑,价值投资正在逐步归来。新“国九条”及资本市场“1+N”系列政策文件落地,将对2024年下半年新股市场产生积极影响。从产品供给、分红回报、监管规范等角度来看,资本市场投资端的改革才刚刚开始。

海通证券发布的《影响下半年市场的三个因素》的研报中提到,7月15-18日召开的二十届三中全会重点研究全面深化改革、推进中国式现代化问题,市场的关注度正逐步升温,有助于推动市场风险偏好提升。

资金面,美国通胀问题或在缓解中,近期美联储降息预期有所回升。此外,近期加拿大央行、欧洲央行先后下调利率,海外主要经济体正陆续步入降息周期。综上,海外流动性改善或助推外资回流A股市场,长线外资仍有较大流入空间。

无疑,下半年市场风险偏好在修复,偏债混合型基金或许既能稳定人心又能主动出击,或是抓住市场机遇的利器,相较股票基金,偏债混合型基金股票仓位低,一定程度上风险可控,相较纯债基金,偏债混合型基金又能配置一定比例的股票,或更能增厚投资者收益,在这样的震荡市市场下,其持有的价值更能凸显。

数据说明:

(1)本文业绩数据采自基金2024年二季报,排名数据采自银河证券、海通证券权威三方机构,均为公开发布的历史数据;近一年指 2023年6月30日至2024年6月30日,近二年指 2022年6月30日至2024年6月30日,近三年指 2021年6月30日至2024年6月30日。

(2)工银聚丰混合A/C成立于2021年5月28日,刘婷、盛震山2023年1月13日至今共同担任本基金基金经理。基金2021-2023各年度、过去半年、一年净值增长率分别为0.27%/0.03%、-6.83%/-7.20%、8.76%/8.33%、10.36%/10.15%、10.70%/10.26%,同期业绩比较基准分别为-0.03%、-4.50%、-0.17%、3.00%、1.11%,数据来源于基金定期报告,截至2024年6月30日。

(3)工银聚和一年定开混合A/C成立于2020年5月9日,张洋自成立日起担任本基金基金经理。基金自基金合同生效期至今、2021-2023各年度、过去一年、过去半年净值增长率分别为20.82%/17.85%、7.42%/6.77%、-0.55%/-1.14%、2.35%/1.72%、1.51%/0.91%、3%/2.70%,同期业绩基准分别是10.95%、2.58%、-1.01%、1.45%、2.93%、3.49%。数据来源于基金定期报告,截至2024年6月30日。

(4)文中提及的基金重仓股,仅为客观展示,不作为个股推荐。数据来源基金定期报告。

风险提示:基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。工银瑞信聚丰混合A/C为混合型基金,预期收益和风险水平低于股票型基金,高于债券型基金与货币市场基金。投资于权益类资产存在较大收益波动风险。一般来说,基金的收益预期越高,投资人承担的风险也越大。工银聚和一年定开混合A/C为定期开放式基金,定期开放式基金以封闭期和开放期交替循环的方式运作,投资者需在开放期内提出申购赎回申请,在封闭期内将无法按照基金份额净值进行申购和赎回。基金份额持有人面临封闭期内无法赎回的风险。基金有风险,投资人应认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件, 在全面了解基金的风险收益特征、费率结构、各销售渠道收费标准等情况,并根据自身的投资目的、投资期限、投资经验、资产状况等以及听取销售机构适当性意见的基础上,审慎选择适合自身风险承受能力的投资品种进行投资。基金过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。市场观点仅代表当时观点,今后可能发生变化,仅供参考,不构成投资建议或收益保证,也不代表本基金未来具体配置方向,亦不作为任何法律文件。基金有风险,投资须谨慎。

本文源自:金融界

作者:AI言心外盘期货配资公司